Nachdem eine Liste portugiesischer Aktien durchgegangen bin und interessante Kandidaten herausgefiltert habe, habe ich mir nun den ersten Kandidaten genauer angesehen: Ibersol.

Allgemeine Unternehmensbeschreibung

Ibersol betreibt Restaurants in Portugal und Spanien, wobei Portugal mit 3/4 des Umsatzes den größeren Anteil ausmacht. Die wichtigsten Konzepte sind Pizza Hut (1/3 Umsatzanteil) und Burger King (1/4 Umsatzanteil). Weiterhin werden von Ibersol eine ganze Reihe andere Restaurantmarken betrieben (teilweise eigene Marken, teilweise in Lizenz).

2011 wurde außerdem der Markteintritt in Angola begonnen. Das erste KFC-Restaurant soll dort 2012 eröffnet werden.

Soweit zum ersten Überblick. Das scheint erstmal ein verständliches Geschäftsmodell zu sein. Aber nun zu dem Punkt, den ich wirklich interessant finde.

langfristige Finanzzahlen – stabiles Wachstum

Was ich sehr interessant finde, ist die sehr beständige Entwicklung von Ibersol über viele Jahre.

Tipp: Englische Geschäftsberichte vor 2008 sind auf der Website von Ibersol nicht verfügbar. Aber Berichte in portugiesischer Sprache sind bis 2002 zurückreichend verfügbar. Mit Google Translate kann man dort trotzdem ganz gut einige Informationen herausziehen.

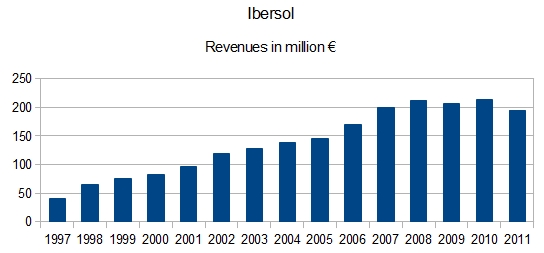

Hier die Entwicklung der Umsätze:

Wir sehen einen sehr stetigen Umsatzanstieg bis zum Ausbruch der Finanzkrise. Seitdem stagnierten die Umsätze, 2011 sind die Umsätze sogar gefallen.

Das selbe Bild ergibt sich beim Ergebnis vor Zinsen und Steuern (EBIT) und dem Jahresüberschuss der Aktionäre von Ibersol (nach Minderheitenanteilen).

Seit 2009 stagnierten die Gewinne, 2011 halbierten sich die Gewinne gegenüber dem Vorjahr aufgrund gesunkener Umsätze und dem Fakt, dass Ibersol die Fixkosten nicht im selben Ausmaß reduzieren konnte.

Profitabilität: überdurchschnittlich

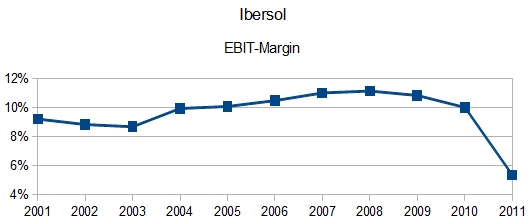

Nun ein Blick auf die Profitabilität von Ibersol. Die erste Zahl, auf die ich dabei meist schaue, ist die EBIT-Marge. Zwar zeigt einem die EBIT-Marge nicht wirklich, wie profitablel ein Unternehmen ist, das hängt aus der Kombination von EBIT-Marge und Kapitalumschlag ab. Aber trotzdem kann man daraus einiges ablesen.

Die EBIT-Marge von Ibersol beträgt recht stabil um die 10%. Das ist ein gutes Zeichen, weil es die Bewertung einfacher macht. Eine konstante EBIT-Marge macht es möglich, die zukünftigen Gewinne zu schätzen, zumindest wenn man annimmt, dass die zukünftigen Bedingungen sich nicht großartig ändern werden.

Und das ist die große Frage bei Ibersol. Die EBIT-Marge halbierte sich 2011 nahezu. Ist das eine temporäre Schwäche aufgrund von schwierigen ökonomischen Bedingungen oder ist das ein “new normal”, das lange andauern und sich vielleicht noch verschlimmern wird?

Ich denke das ist die Frage, die man sich stellen sollte, wenn man Ibersol bewertet. Wenn man sich sicher sein kann, dass dies nur eine zwischenzeitliche Schwäche ist, ist der Rest der Bewertung Mathematik 3. Klasse.

Aber schauen wir jetzt auf eine andere Messgröße der Profitabilität. Wie viel verdient Ibersol im Verhältnis zum Kapital, welches es investieren muss? Die Eigenkapitalrendite ist die relevante Messgröße dafür aus Sicht der Aktionäre. Aber manchmal kann diese Kennzahl etwas irreführend sein. Es ist möglich, die Eigenkapitalrendite zu steigern, indem man Eigenkapital durch verzinsliches Fremdkapital ersetzt. Das kann gut für die Aktionäre sein, wenn alles gut läuft. Aber es verringert die Fähigkeit eines Unternehmens, schwierige Zeiten zu überstehen. Ich weiß nicht, was das richtige Niveau an Fremdkapitalfinanzierung ist. Aber ich weiß, dass ich geringes Risiko mag und daher geringe Mengen an Fremdkapital. Aber mehr dazu später.

Der andere wichtige Punkt ist, dass bei einem Vergleich von zwei Unternehmen oder der Ergebnisse eines Unternehmens in verschiedenen Jahren, die unterschiedliche Finanzverschuldung berücksichtigt werden muss. Wenn also relevante finanzielle Verbindlichkeiten in der Bilanz stehen, gibt es meiner Meinung nach eine bessere Kennzahl als die Eigenkapitalrendite: der Return on Invested Capital bzw. ROIC.

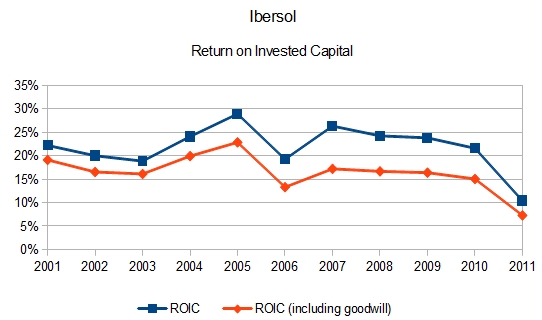

Der ROIC misst die Profitabilität des gesamten investierten Kapitals, also Eigenkapital und verzinsliches Fremdkapital. Bei der Berechnung des ROIC sollten wir uns eine Frage stellen: sollten wir Goodwill in das investierte Kapital mit einbeziehen? Welche der folgenden Gleichungen sollten wir also benutzen:

1. ROIC = EBIT / (Eigenkapital + verzinsliches Fremdkapital – Cash), oder

2. ROIC = EBIT / (Eigenkapital – Goodwill + verzinsliches Fremdkapital – Cash)

Ich denke beide Möglichkeiten sind richtig, es hängt davon ab, für welchen Zweck wir den ROIC berechnen wollen. Value Investoren eliminieren immaterielle Vermögenswerte, insbesondere Goodwill, gerne aus ihren Berechnungen weil sie nicht “real” sind. Der Goodwill in der Bilanz von Ibersol stammt hauptsächlich aus der Aquisition von Lurca, die Burger King Restaurants in Spanien betreiben. Und dieser Goodwill, den Ibersol bezahlt hat, resultierte in einem ganz realen Abfluss von Zahlungsmitteln, da ist nichts unreales. Wenn man also messen will, wie effektiv Ibersol sein Kapital in der Vergangenheit eingesetzt hat, sollte man den Goodwill mit betrachten.

Etwas anderes ist es, wenn man wissen will, wie viel Ibersol für organisches Wachstum investieren muss. Wenn das Unternehmen wächst, muss der Goodwill nicht vergrößert werden. Also sollte man ihn in diesem Fall in der Rechnung eliminieren.

Die folgende Abbildung zeigt beide Arten des ROIC:

Wir sehen hier gute, aber nicht spektakuläre Renditen. Beachte, dass der ROIC eine Zahl vor Steuern ist. Wenn ein Unternehmen also nur mit Eigenkapital finanziert ist, würde der Return on Invested Capital der Eigenkapitalrendite VOR Steuern entsprechen. Nehmen wir mal an, Ibersol zahlt 25% Steuern, würde das eine “ungehebelte” Eigenkapitalrendite von grob 12 oder 13% ergeben, wenn wir Goodwill nicht mit betrachten 16 bis 17%.

Man könnte also annehmen, dass Ibersol Eigenkapitalrenditen von 16 bis 17% verdienen kann, wenn es organisch wächst und seine Finanzverschuldung abbaut (was tatsächlich passieren könnte, wie wir sehen werden). Natürlich nur, wenn das frühere Profitabilitätsniveau wieder erreicht wird.

Bilanz – auch hier alles in Ordnung?

Wie bereits erwähnt, befinden sich durchaus einige Finanzschulden in der Bilanz von Ibersol. Also schauen wir uns die Bilanz mal etwas genauer an. Alle hier genannten Daten sind dem Geschäftsbericht 2011 entnommen.

Die relevanten Aktiva (in mn. €) sind:

| langfristig | |

|---|---|

| Sachanlagen | 123 |

| Goodwill | 43 |

| Immaterielle Vermögenswerte | 16 |

| kurzfristig | |

| Vorräte | 3.6 |

| Zahlungsmittel | 29 |

| andere kurzfristige Vermögenswerte | 9 |

Was sagt uns das? Erstens, die Sachanlagen stellen bei weitem die größte Vermögensposition dar. Sie bestehen hauptsächlich aus Grundstücken und Bauten. Weiterhin sollte man beachten, dass noch ein größerer Bestand an gemieteten Gebäuden besteht, die nicht bilanziert werden. Ibersol hat 2011 mehr als 20 mn. € an Mieten bezahlt.

Der Goodwill ist wie bereits gesagt zum großen Teil durch die Übernahme des Betreibers von Burger King Restaurants in Spanien entstanden.

Das Vorratsvermögen ist extrem gering im Verhältnis zu den Umsätzen. Das hat zwei Gründe. Erstens ist die Materialaufwandsquote sehr gering, was für Restaurants durchaus normal ist. Zweitens ist die Umschlagshäufigkeit der Vorräte recht groß. Aber das ist keine Folge eines übermäßig guten Working Capital Managements, sondern eine pure Notwendigkeit bei Lebensmitteln.

Außerdem steht ein nicht unbedeutender Cashbetrag in der Bilanz.

Wie sind die Vermögenswerte finanziert? Betrachten wir das auf zwei unterschiedliche Arten. Erstens, so wie in der offiziellen Bilanz, zweitens ohne die Betrachtung von Goodwill, also indem wir das Eigenkapital um vorhandenen Goodwill reduzieren. Ich würde diese zweite Sicht beschreiben als Wie würde die Bilanz aussehen, wenn das gesamte Unternehmen von Ibersol selbst aufgebaut worden wäre und keine Aquisition stattgefundn hätte? Ich denke diese Sicht der Dinge gibt einem in der Regel ein realistischeres Bild vom eigentlichen Unternehmen. (in mn. €)

| inklusive Goodwill | ohne Goodwill | |

|---|---|---|

| Eigenkapital | 115 | 72 |

| Finanzschulden | 58 | 58 |

| unverzinsliche Verbindlichkeiten | 55 | 55 |

| Kennzahlen | ||

| Eigenkapitalquote | 51% | 32% |

| Gearing | 25% | 40% |

Schauen wir mal auf ein kurzes Beispiel, welches meine Vorgehensweise, Goodwill aus der Bilanz zu eliminieren, vielleicht etwas besser verdeutlicht.

Nehmen wir an, Ibersol hätte den 10-fachen Betrag für Lurca bezahlt, als das tatsächlich der Fall war (das wäre vermutlich dumm gewesen, aber das ist für Unternehmen kein Hinderungsgrund). Ibersol wäre sicher nicht in der Lage gewesen, so eine große Übernahme mit Fremdkapital zu finanzieren, also hätte vielleicht eine Kapitalerhöhung stattgefunden. Wie würde die Bilanz dann heute aussehen? Viel mehr Goodwill und viel mehr Eigenkapital. Demzufolge auch eine viel höhere Eigenkapitalquote und ein viel kleineres Gearing. Das würde toll aussehen oder? Aber würde die ökonomische Realität eine andere sein als heute? Ich glaube kaum. Es wäre das selbe Unternehmen mit den selben Vermögenswerten und der selben Ertragskraft.

Das ist der Grund, warum ich Goodwill immer aus der Bilanz eliminieren würde, wenn ich untersuche wie ein Unternehmen finanziert ist.

Wenn wir uns einige Kennzahlen mit eliminiertem Goodwill mal anschauen, sehen wir z.B. eine Eigenkapitalquote von 32% und ein Gearing von 40%. Bei der Berechnung des Gearing ist zu beachten, dass ich bei der Berechnung vorhandene finanzielle Mittel von den Finanzschulden abgezogen habe.

Man könnte meine Meinung über die Höhe der Finanzverschuldung folgendermaßen zusammenfassen: Ich wäre erfreut, wenn sie niedriger wäre, aber ich denke nicht, dass sie gefährlich hoch ist. Der letzte Punkt ist wichtig. Es mag teilweise eine gängige Praxis sein, eine gefährlich hohe Finanzverschuldung zu akzeptieren und das mit einer höheren gewünschten Verzinsung zu kompensieren. Ich denke nicht, dass das eine gute Vorgehensweise ist. Wie stark steigt das Risiko mit einer hohen Verschuldung? Ich denke das ist verdammt schwer zu messen. Ich bin daher nur an Unternehmen mit einem vernünftigen Schuldenstand interessiert, wobei das tragbare Level natürlich von Unternehmen zu Unternehmen variiert und beispielsweise mit der Kontinuität der Cash Flows zusammenhängt.

Eine gute Sache ist denke ich, dass Ibersol seine Finanzverschuldung stetig reduziert. Nur ein relativ geringer Teil der Gewinne werden als Dividenden ausgeschüttet. Der größte Teil wird zur Rückzahlung der Schulden genutzt. Nur 2006 mit der Aquisition von Lurca erfolgte ein Schritt in die entgegengesetzte Richtung.

Ich bin nicht sicher, ob die Aquisition von Lurca gut für die Aktionäre war. Soweit ich das überblicke, wurde etwa 1x Umsatz gezahlt. Das sollte in Ordnung sein, wenn wir eine EBIT-Marge annehmen, die so hoch ist wie die des gesamten Unternehmens. Aber alles in allem bin ich nicht sicher, ob ich genügend Informationen habe, das zu überblicken.

Zusammenfassung

Hier noch einmal die wichtigsten Punkte:

- Wir haben ein Unternehmen, welches in einem nicht allzu komlizierten Bereich tätig ist

- Die Gewinne waren in der Vergangenheit sehr stabil

- Ibersol war in der Vergangenheit überdurchschnittlich profitabel, wobei die Zahlen aber nicht spektakulär waren

- Ibersol ist ein wenig mit Fremdkapital gehebelt. Die Netto-Finanzverschuldung beträgt etwa 40% des materiellen Eigenkapitals. Das ist in Ordnung, aber nicht berauschend. Das gute ist allerdings, dass die Verschuldung stetig reduziert wird

- Seit 2009 ist das Geschäft von Ibersol etwas schwierig, aufgrund geringerer Nachfrage der Verbraucher als Folge der Finanz- und Schuldenkrise. Besonders 2011, als sich die Gewinne halbierten

Alles in allem denke ich, Ibersol ist ein verdammt interessantes Unternehmen. Ich bin optimistisch, dass ich in der Lage sein werde, abzuschätzen, zu welchem Preis Ibersol mit sehr hoher Sicherheit ein gutes Investment ist. Aber mehr dazu demnächst in einem weiteren Artikel.

Zum nächsten Artikel über Ibersol

- Die besten Investmentbücher

- Aktien finden mit ValueStockScreener.com

- Bewertung von Unternehmen (DCF oder DDM?)

- Welche Risikoprämie bei der Aktienbewertung?

- Aktienanalysen

- unterbewertete Aktien finden