Nun hab ich mir eine weitere griechische Aktie meiner Vorauswahl etwas genauer angesehen.

Autohellas ist Franchise-Nehmer des Autovermieters Hertz. Das Geschäft teilt sich auf zwei Teilbereiche auf: Flottenmanagement und Kurzzeitvermietung.

Im Unternehmensbereich Flottenmanagement werden Fahrzeuge, vor allem an Firmenkunden, langfristig verliehen (operatives Leasing). Der Geschäftsbereich ist recht stabil und wirft konstante Umsätze ab, da in der Regel mehrjährige Verträge abgeschlossen werden. Der Bereich Flottenmanagement ist der größere von beiden, etwa drei Viertel der Umsätze entfallen auf ihn.

Im Unternehmensbereich Kurzzeitvermietung werden Fahrzeuge für kürzere Zeiträume vermietet. Das Geschäft ist stark saisonal geprägt, etwa 35-40% der Umsätze entfallen auf die Monate Juli und August.

Aktiv ist Autohellas in Griechenland, Zypern, Bulgarien, Rumänien, Serbien, Montenegro, wobei der Großteil der Umsätze (rund 90%) auf Griechenland entfällt.

Schauen wir zunächst mal auf einige einfache Bewertungskennzahlen.

KGV 2011: 4,0

KGV mittl. Gewinn 5 Jahre: 3,6

KBV: 0,4

Ein Blick auf die Bilanz offenbart, dass die Verschuldung von Autohellas relativ hoch ist. Rund 130 m€ Eigenkapital stehen ca. 150 m€ Netto-Finanzverschuldung gegenüber. Allerdings generiert die Autovermietung, insbesondere aus dem Teil Flottenmanagement, relativ stabile Cashflows. Insofern sehe ich die relativ hohe Fremdkapitalfinanzierung hier nicht zu kritisch.

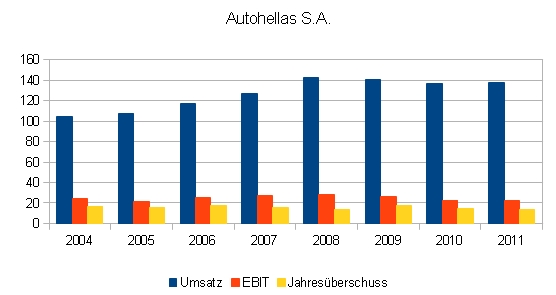

An dieser Stelle noch die obligatorischen Diagramme zur langfrisigen Umsatz und Ertragsentwicklung. Man sieht, dass das Geschäft von Autohellas einigermaßen stabil ist, was für mich i.d.R. Grundvorraussetzung für ein Investment ist.

Anmerkung: Die Umsätze 2009 bis 2011 entsprechen nicht den im Jahresabschuss ausgewiesenen Werten sondern sind um Fahrzeugverkäufe bereinigt, da in den Vorjahren ebenso bilanziert wurde.

Was lässt sich zum Thema Wettbewerbssituation von Autohellas sagen? Autohellas ist der größte Autovermieter in Griechenland, was sicher gewisse Vorteile bringt. Aber Autohellas operiert in einem sehr kapitalintensiven Bereich und konkurrenzlos ist Autohellas keineswegs. Andere große, global operierende Autovermieter sind in Griechenland natürlich ebenfalls aktiv. In einigen Unternehmenspräsentationen zu Autohellas findet sich eine kleine Übersicht zu Mitbewerbern und deren Marktanteilen. Hauptwettbewerber sind Avis, Sixt, Europcar und Alamo. Autohellas besitzt einen Marktanteil von 13% am griechischen Markt, wobei dieser stark fragmentiert ist.

Alles in allem dürfte auf dem Markt also ein nicht unerheblicher Wettbewerb bestehen. Autohellas mag vielleicht zu den stärksten Wettbewerbern gehören, aber einen Wettbewerbsvorteil, der zu sehr hohen Eigenkapitalrenditen führen könnte, kann man in dieser Branche auf lange Sicht kaum erwarten. Und wenn man sich die Eigenkapitalrenditen von Autohellas mal anschaut, die in den letzten Jahren zwischen 10 und 15% geschwankt sind, war das bisher auch der Fall. Wobei diese Renditen natürlich nicht schlecht sind, aber eine langfristige Verbesserung sollte hier ausgeschlossen sein.

Aber: bei einem KBV von 0,4 verzichte ich gerne auf einen starken Wettbewerbsvorteil…

Risiken

Das Risiko, welches im Hintergrund lauert, ist natürlich die wirtschaftliche Lage in Griechenland. Das könnte dazu führen, dass gerade der Flottenmanagementbereich leidet, da Unternehmen vielleicht ihre Fahrzeugflotten reduzieren.

Außerdem ist natürlich das Risiko eines Verlassens der Eurozone und einer Abwertung der Drachme gegeben. Ich glaube allerdings, dass die Konsequenzen für Autohellas hier weniger dramatisch wären. Aus folgenden Gründen:

Autos müssen nach Griechenland importiert werden. Entsprechend verteuern sich die Mieten / Leasingraten in Griechenland. Ein Fakt, von dem aber alle Wettbewerber gleichermaßen betroffen wären. Der zu investierende Eurobetrag bleibt also pro Fahrzeug in jedem Fall konstant. Solange sich Wettbewerbern nicht mit unannehmbaren Kapitalverzinsungen zufriedengeben, sollten auch die Margen annehmbar bleiben, also auch die Gewinne in Euro gerechnet.

Der höhere Preis in Drachmen könnte natürlich noch stärker zu sinkender Nachfrage, also auch zu sinkendem Geschäftsvolumen führen. Die Folge? Autohellas müsste seine Fahrzeugflotte reduzieren, sprich verkaufte Leasingrückläufer nicht ersetzen. Dadurch wird wiederum Kapital frei, was bei einer Bewertung unter Buchwert nicht unlukrativ für die Aktionäre ist.

Dazu sind auch noch zwei Dinge anzumerken: Der Buchwert der Fahrzeugflotte ist eher konservativ geschätzt, zumindest konnten in den letzten Jahren regelmäßig Gewinne aus dem Verkauf von Fahrzeugen erzielt werden (sprich die vorher verbuchten Abschreibungen stellten sich als zu hoch heraus). Außerdem sollte nichts dagegen sprechen, Fahrzeuge ins Ausland zu verkaufen, wenn sich in Griechenland kein Käufer zu vernünftigen Preisen findet. Gegen Euro versteht sich…

Die mögliche Annahme, dass bei einer Abwertung der Drachme der Unternehmenswert von Autohellas in Euro gerechnet in gleichem Maße fällt, ist also meiner Meinung nach überschätzt.

Kauf oder nicht?

Wie siehts nun aus? Kaufe ich Aktien von Autohellas oder nicht? Der Preis sieht in der Tat sehr verlockend aus und das Unternehmen gefällt mir auch recht gut. Ich sehe hier erstmal nichts was dagegen spricht. Klar, die Zukunftsaussichten sind sehr ungewiss, wie das bei lukrativen Investments oft der Fall ist. Aber wie oben angemerkt, sehe ich die Risiken als eher gering an. Wenn also alles gut läuft, macht man große Gewinne, wenn nicht, macht man eher kleinere Gewinne oder zumindest keine großen Verluste. Oder habe ich einen wichtigen Fakt übersehen? Bitte hinterlasst in diesem Fall einen Kommentar!

Das wäre dann mein zweites griechisches Investment neben Jumbo. Wenn ich noch ein oder zwei weitere griechische Unternehmen finde, die ich kaufen möchte, würde ich meinen Griechenland-Anteil im Depot bis etwa 30% ausbauen. Viel höher würde ich meinen Griechenland-Anteil eher nicht wählen…

- Die besten Investmentbücher

- Aktien finden mit ValueStockScreener.com

- Bewertung von Unternehmen (DCF oder DDM?)

- Welche Risikoprämie bei der Aktienbewertung?

- Aktienanalysen

- unterbewertete Aktien finden