Vor kurzem habe ich mal wieder eine sehr effektive Strategie zum finden unterbewerteter Aktien angewendet: Ideen von anderen abschauen. Genauer gesagt hat mich ein Leser dieses Blogs auf eine interessante Aktie hingewiesen.

Die Rede ist ist von dem französischen Gummiproduzenten Société Internationale de Plantations d’Hévéas (SIPH).

Unternehmensbeschreibung

Die SIPH ist ein in Frankreich ansässiges Unternehmen. Aktiv ist SIPH allerdings in Afrika. Genauer gesagt in der Elfenbeinküste (70% Umsatzanteil), Nigeria (13%), Ghana (11%) und Liberia (4%).

In diesen Ländern werden Plantagen des Kautschukbaumes Hevea brasiliensis betrieben sowie Fabriken zur Weiterverarbeitung des gewonnenen Rohkautschuks zu Gummi.

Neben dem Betrieb von eigenen Plantagen wird auch Rohkautschuk von kleineren Plantagenbetreibern aufgekauft, zu Gummi weiterverarbeitet und verkauft. Das Verhältnis zwischen selbst produziertem und zugekauftem Kautschuk beträgt etwa 1:1. Wobei die Zukäufe noch stärker als die Produktion auf die Elfenbeinküste konzentriert sind.

Naturgummi und seine Herstellung

Naturgummi ist ein wichtiger Rohstoff. Hauptanwendungszweck ist die Produktion von Autoreifen. Etwa ein Viertel eines Autoreifens besteht aus Naturgummi, der Rest aus synthetischem Gummi, verschiedenen Zuschlagsstoffen, sowie Metall und textilen Materialien. Für den Naturgummianteil existieren keine künstlichen Ersatzstoffe, die den Eigenschaften von Naturgummi nahekommen.

Gewonnen wird Naturgummi duch die Vulkanisation von Kautschuk. Dieser wiederum wird aus dem Saft (Latex) des Kautschukbaumes Hevea brasiliensis gewonnen. Der Kautschukbaum wächst vor allem in Äquatornähe. Gepflanzte Kautschukbäume benötigen zunächst 6 – 7 Jahre, bis sie Latex liefern. Danach können sie etwa 30 Jahre genutzt werden, bis die Latexproduktion wieder stark nachlässt. Danach werden sie gefällt und die Flächen neu bepflanzt. Das Holz der gefällten Bäume ist übrigens ein beliebtes Holz und wird im Möbelbau eingesetzt.

Bilanzierung biologischer Vermögenswerte nach IAS 41

Bevor wir nun zu einigen Zahlen kommen, beschäftigen wir uns mal etwas mit der Bilanzierung, denn hier gibt es einige Besonderheiten, die man bei der Bewertung von SIPH beachten sollte.

Plantagen machen einen Großteil der Vermögenswerte von SIPH aus. Plantagen bestehen aus zwei Dingen: aus dem Land, auf dem sie wachsen und aus Pflanzen, also biologischen Vermögenswerten.

Nach IAS 41 sind langfristige biologische Vermögenswerte zu jedem Bilanzstichtag erfolgswirksam zum Fair Value zu bewerten. Erfolgswirksam heißt: der Wert des Vermögenswertes wird geschätzt und ein ggf. entstehender Differenzbetrag zur bisherigen Schätzung geht in die Gewinn- und Verlustrechnung ein. Die Schätzung des Wertes kann auf verschiedene Weisen erfolgen. Entweder nach Marktpreisen, wenn für den entsprechenden Vermögenswert ein liquider Markt existiert. Für Kautschukplantagen ist das nicht der Fall. In diesem Fall wird eine DCF-Bewertung für die Plantagen vorgenommen. Das heißt also, dass folgende geschätzte Variablen in den Wert der biologischen Vermögenswerte von SIPH eingehen:

- der erwartete Ertrag an Rohkautschuk der Plantagen

- der zukünftige Gummipreis

- der zukünftige Kapitalmarktzins

- ein fairer Risikoaufschlag auf den Kapitalmarktzins

Wenn man bedenkt wie langlebig Kautschukplantagen sind (ca. 30 Jahre), kann man vermutlich in etwa erahnen, wie sicher so eine Schätzung sein kann. Der Ertrag der Kautschukplantagen kann sicher noch einigermaßen sicher geschätzt werden. Den Gummipreis und den Kapitalmarktzins über die nächsten 30 Jahre schätzen zu wollen, ist bestenfalls Kaffeesatzleserei. Und die Bestimmung des fairen Risikoaufschlages ist ebenfalls eine kaum zu beantwortende Frage, auch wenn uns viele Ökonomen das Gegenteil einreden wollen.

Gut, wenn man weiß wie diese Schätzung zustandekommt, weiß man, wie sicher bzw. unsicher der in der Bilanz angegebene Wert der biologischen Vermögenswerte ist. Die Alternative wäre eine Bewertung nach Anschaffungskosten. Ob das bei Plantagen sinnvoller ist, ist zweifelhaft, denn diese werden nunmal wertvoller, wenn die Bäume wachsen. Insofern ist die Bewertung nach IAS 41 vielleicht die beste aller schlechten Lösungen.

Was ich aber noch schlimmer finde ist die erfolgswirksame Neubewertung. Das führt dazu, dass Erträge in der Gewinn- und Verlustrechnung ausgewiesen werden, viele Jahre bevor sie zahlungswirksam werden. Wer nun also auf den Jahresgewinn von SIPH schaut, der sieht nicht wie erfolgreich das Geschäftsjahr war, sondern auch wie sehr sich die zukünftige Einschätzung der biologischen Vermögenswerte verändert hat. Welcher Anteil des Jahresüberschusses woher kommt, ist erstmal nicht ersichtlich.

Hier findet man noch ein interessantes Dokument zu IAS 41, in dem diese Problematik erläutert wird.

Eine kleine Anmerkung am Rande übrigens: auch Asian Bamboo muss seine Bambusplantagen nach IAS 41 bilanzieren. Wer sich mit diesem Unternehmen mal auseinandersetzt, hier gilt das gleiche.

langfristige Finanzzahlen von SIPH

Kommen wir nun mal zu einer Zusammenfassung der Zahlen von SIPH.

Bilanz

Ich gebe hier einfach mal die wichtigsten Posten der Bilanz zum 31.12.2011 wieder (in Mio. € und stark gerundet):

| Aktiva | |

|---|---|

| Goodwill | 21 |

| Sachanlagen | 53 |

| biologische Vermögenswerte | 150 |

| Vorräte | 70 |

| Lieferanten- und andere Forderungen | 67 |

| Cash | 79 |

| Passiva | |

| Eigenkapital der Aktionäre | 235 |

| Minderheitenanteile | 85 |

| Eigenkapital gesamt | 320 |

| verzinsliche Verbindlichkeiten | 36 |

| Pensionsrückstellungen | 6 |

| Bilanzsumme | 457 |

Was wir hier erstmal sehen: die biologischen Vermögenswerte machen einen Großteil der Vermögenswerte aus (nicht überraschend für einen Plantagenbetreiber). Da die Schätzung der biologischen Vermögenswerte von SIPH wie im Abschnitt zu IAS 41 beschrieben sehr unsicher ist, heißt das, dass im Umkehrschluss auch die Schätzung, wie viel Eigenkapital nun vorhanden ist, sehr unsicher ist. Eine Finanzierung mit Fremdkapital erhöht den prozentualen Effekt auf das Eigenkapital bei einer Veränderung der Vermögenswerte noch. Glücklicherweise ist die Eigenkapitalquote von SIPH mit ca. 70% jedoch recht hoch und die Netto-Finanzverschuldung ist negativ.

Bei der Bilanz ist also erstmal alles in Ordnung. Nichts, worüber ich mir übermäßige Sorgen machen müsste.

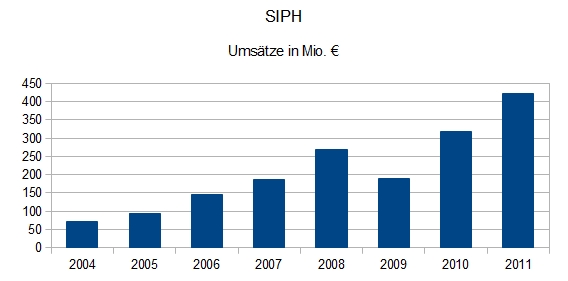

Umsätze

Die Umsätze (die nahezu ausschließlich aus dem Verkauf von Gummi stammen) konnten in den letzten Jahren sehr stark ausgeweitet werden. Das lag teilweise an der Ausweitung der Plantagenflächen und größeren aufgekauften Gummimengen. Zu einem großen Teil allerdings auch an einem starken Anstieg der Gummipreise (siehe Chart unten).

Gewinne

Schauen wir uns jetzt die Gewinne von SIPH an. Dabei muss man wissen, dass die meisten produzierenden Konzerngesellschaften nicht zu 100% SIPH gehören. Ein Teil der Gewinne gehört also Minderheitsaktionären. Folgende Anteile hat SIPH an den Konzerngesellschaften:

- SAPH (Elfenbeinküste): 65,77% (Rest: Abidjan Stock Exchange, Michelin)

- REN (Nigeria): 70,32% (Rest: verschiedene nigerianische Bundestaaten)

- GREL (Ghana): 60% (Rest: Newgen, Staat Ghana)

- CRC (Liberia): 100%

Da SAPH mit Abstand die größte Konzerngesellschaft ist und CRC, die ein wenig aus dem Rahmen fällt die kleinste, kann man wohl ungefähr annehmen, dass die Aktionäre sowohl an den Vermögenswerten als auch an den Gewinnen einen Anteil von 2/3 haben.

Unten dargestellt ist der Jahresüberschuss von SIPH, aufgeteilt in Anteil der Aktionäre des Mutterunternehmens und Minderheitenanteile:

Auch hier ist parallel zu den Umsätzen ein massiver Anstieg zu verzeichnen. Teilweise durch Ausweitung der Produktionskapazität, vor allem aber auch durch den massiven Anstieg der Gummipreise.

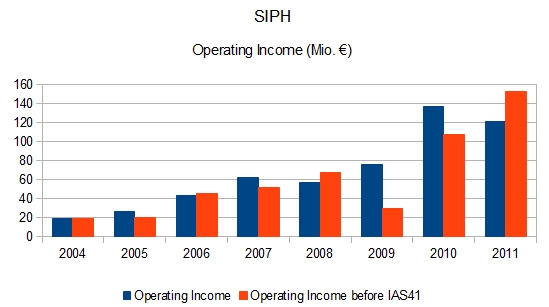

Wie oben im Abschnitt über IAS41 angedeutet, hat der offizielle Jahresüberschuss für SIPH aber eine eher untergeordnete Bedeutung. SIPH ist dieser Umstand natürlich auch durchaus bekannt und deshalb wird im Geschäftsbericht an mehreren Stellen darauf eingegangen und (in den neueren Berichten) auch das Betriebsergebnis (Operating Income) vor IAS41 angegeben. Für Jahre in denen diese Zahl nicht mit angegeben ist, kann man es sich aber leicht selbst ausrechnen, indem man das Betriebsergebnis um die Unrealised gains and losses from variations in fair value aus der Kapitalflussrechnung bereinigt. Die Ergebnisse sieht man im Diagramm unten. Sehr gut kann man hier z.B. auch sehen, dass das Jahr 2009, als die Gummipreise zwischenzeitlich stark gefallen sind, in Wirklichkeit einiges schlechter war, als das bei einem Blick auf das Nettoergebnis zuerst scheint.

Beim Betriebsergebnis bitte beachten: dies gehört nur zu ca. 2/3 den Aktionären des Mutterunternehmens, das (allerdings recht unbedeutende) Finanzergebnis ist hier nicht enthalten und Steuern sind auch noch nicht abgezogen.

Wie groß ist denn der wirkliche Gewinn nun? Bei unübersichtlichen Gewinn- und Verlustrechnungen, bei denen man sich nicht sicher ist, ob sie die wirtschaftliche Realität korrekt wiedergeben, ist es gut, mal einen Blick auf die Kapitalflussrechnung zu werfen. Auch das hat allerdings seine Nachteile. Bei stark wachsenden Unternehmen, deren Working Capital natürlich wächst, sieht der Cashflow aus betrieblicher Tätigkeit (Operating Cashflow) teilweise sehr klein aus, obwohl eigentlich viel Geld verdient wird. Außerdem sind die Abschreibungen nicht abgezogen (klar, das ist ja auch nicht zahlungswirksam). Statt den Abschreibungen kann man die tatsächlichen Investitionen abziehen und kommt damit zum Free Cashflow. Auch dieser ist natürlich bei wachsenden Unternehmen recht klein.

Also was nun, Jahresüberschuss, Operating Cashflow, Free Cashflow? Was ist am relevantesten für SIPH? Das ist schwer zu sagen, aber ich habe mir mal Gedanken darüber gemacht und eine Zahl berechnet, die ich für relativ relevant halte: die Cash Earnings.

Anmerkung: der Begriff Cash Earnings wird auch anders definiert. Das hier ist meine Definition, weil mir kein bessere Name eingefallen ist. Wer will kann es auch Mohr’sche Ertragszahl © nennen, oder wie auch immer ;)

Bei den Cash Earnings gehe ich vom Operating Cashflow aus, eine Zahl, die recht schwer zu manipulieren ist. Um die Auswirkungen von Investitionen in das Working Capital zu eliminieren, rechne ich die Variationen von ebendiesem heraus. Und da langfristige Vermögenswerte irgendwann ersetzt werden müssen, muss noch der Anteil der nötigen Erhaltungsinvestitionen an den Gesamtinvestitionen abgezogen werden. Da ich keine Ahnung habe, welcher das ist, bleibt mir nichts anderes übrig, als die Abschreibungen als Schätzung dafür zu nehmen.

Die Zahl die hierbei entsteht ist also gewissermaßen eine Mischzahl die sowohl Elemente der Kapitalflussrechnung als auch der Gewinn- und Verlustrechnung beinhaltet. Ich weiß nicht ob sie die beste Zahl zur Messung des Ertrags ist, aber zumindest ist sie denke ich eine schwer manipulierbare, die so völlig falsch nicht sein kann. Das Ergebnis sieht man hier:

Bitte auch hier wieder beachten: nur ca. 2/3 davon stehen den Aktionären des Mutterunternehmens zu, der Rest den Minderheitenaktionären. Vergleicht man diese Zahl mal mit dem Operating Income vor IAS41, sieht man dass hier grob das gleiche rauskommt (das Operating Income ist vor Steuern, also etwas größer). Ich denke man kann daher davon ausgehen, dass das Operating Income vor IAS 41 eine sinnvolle Größe für den Ertrag von SIPH darstellt. Bereinigt um Minderheitenanteile und nach Abzug von Steuern sollte man damit den “richtigeren” bzw. weniger verzerrten Jahresüberschuss der Aktionäre des Mutterunternehmens grob schätzen können.

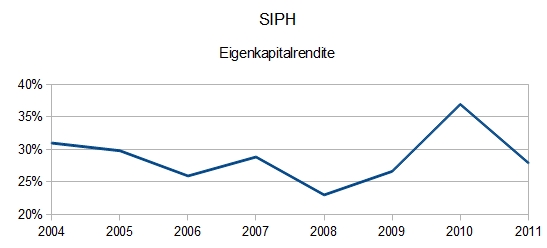

Profitabilität

Wichtig für den Wert eines Unternehmens ist ja nicht nur der zukünftige Gewinn, sondern auch die Profitabilität mit der neues Kapital investiert werden kann. Bei einem Unternehmen mit geringer Verschuldung wie SIPH ist die Eigenkapitalrendite dafür eine geeignete Zahl (sonst würde ich mir eher den ROIC ansehen).

Die Eigenkapitalrendite lag in den letzten Jahren immer, teilweise deutlich, über 20%. Beachten sollte man allerdings, dass auch die Eigenkapitalrendite stark durch die Einflüsse von IAS41 beeinflusst werden. Erstens, weil der Jahresüberschuss dadurch beeinflusst, zweitens weil das Eigenkapital stark durch die Neubewertung biologischer Vermögenswerte nach IAS41 beeinflusst ist.

Auch wenn man den Einfluss von IAS41 auf das Eigenkapital überschlägig herausrechnet (genau dürfte man das mit den gegebenen Zahlen nicht hinbekommen), erhält man aber Eigenkapitalrenditen in ähnlichen Bereichen.

So schön hohe Eigenkapitalrenditen auch sind, ein Fakt stört mich hier noch etwas. Wie kann SIPH dauerhaft so hohe Eigenkapitalrenditen erzielen? Vielleicht sollte ich nach Afrika ziehen und mein Glück als Kautschukfarmer versuchen, wenn das so profitabel ist? Ich hätte hier gerne eine Erklärung. Warum schafft es SIPH, dauerhaft so hohe Renditen zu verteidigen?

Vielleicht liegt es daran, dass Beziehungen und Größe in diesem Bereich wichtig sind. Möglicherweise sind die Einstiegshürden größer als man denkt, obwohl es sich bei Gummi um ein austauschbares Massenprodukt handelt. Vielleicht kommen die hohen Renditen auch durch den Teil des Geschäftes zustande, in dem Kautschuk aufgekauft und weiterverarbeitet wird? Hier sind schließlich keine eigenen Plantagen nötig, die einen Großteil der Vermögenswerte von SIPH ausmachen. Sprich in diesem Bereich werden möglicherweise Gewinne ohne große Investitionen erzielt.

Ehrlich gesagt habe ich hier noch keine wirklich zufriedenstellende Antwort, würde eine Antwort auf diese Frage bei der Abschätzung der zukünftigen Profitabilität aber extrem wichtig finden. Ein Unternehmen mit hoher Eigenkapitalrendite muss irgendeinen Wettbewerbsvorteil haben. Ich fühle mich nicht wirklich wohl, wenn ich nicht genau weiß, woher dieser kommt.

Auswirkungen des Gummipreises auf die Erträge von SIPH

Nun haben wir also eine grobe Vorstellung davon, wie wir den wirtschaftlichen Erfolg von SIPH sinnvoll messen können. Abe wo werden sich die Erträge in Zukunft hinbewegen? Eins ist klar: die Umsätze und Gewinne sind stark abhängig vom Gummipreis.

Bei den Gewinnen ist allerdings nur ein Teil (allerdings der größere) abhängig von den Gummipreisen. Der Rohkautschuk, den SIPH zu Gummi weiterverarbeitet, stammt aus zwei Quellen:

- eigenen Plantagen

- von kleinen privaten Plantagenbetreibern

Beide tragen je etwa die Hälfte zum Umsatz bei. Die Kosten für den Betrieb der eigenen Plantagen sind relativ konstant und nicht abhängig vom Gummipreis. Entsprechend hat ein schwankender Gummipreis starke Auswirkungen auf die Gewinne aus diesem Bereich. Die Kosten für den Aufkauf von Rohkautschuk von privaten Plantagenbetreibern sind dagegen direkt an den Gummipreis gekoppelt. Für diesen Bereich spielt der Gummipreis daher nur eine untergeordnete Rolle für die Gewinne.

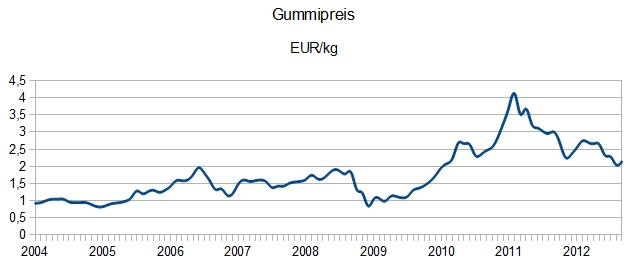

Entwicklung des Gummipreises

Schön wäre jetzt natürlich eine Prognose des Gummipreises für die nächsten 10-20 Jahre. An dieser Stelle muss ich euch leider enttäuschen. Aber ein paar Gedanken zum Gummipreis möchte ich hier trotzdem zusammenfassen.

Der Preis von Naturgummi wird natürlich von Angebot und Nachfrage bestimmt. Aber das ist nur die halbe Wahrheit. Denn Gummi kann auf zwei verschiedene Arten hergestellt werden. Aus dem Saft bestimmter Pflanzen, am besten geeignet ist der Kautschukbaum, oder aus Erdöl. Naturgummi und synthetischer Gummi haben nicht die genau gleichen Eigenschaften und Naturgummi kann nicht komplett durch synthetischen ersetzt werden, aber teilweise ist ein Austausch eben doch möglich. Und wovon hängt der Preis von synthetischem Gummi ab? Vom Ölpreis. Und somit ist auch der Preis von Naturgummi relativ stark – wenn auch nicht ausschließlich – abhängig vom Ölpreis. Wer will, kann ja mal Gummipreis und Ölpreis vergleichen.

Die Nachfrage nach Gummi (der hauptsächlich für die Reifenproduktion eingesetzt wird) ist außerdem stark am wachsen. Immer mehr Menschen weltweit können sich ein eigenes Auto leisten. Allen voran China und Indien sind hier Wachstumstreiber.

Auf der Angebotsseite gibt es zwei Faktoren: Öl zur Herstellung von synthetischem Gummi ist endlich. Natürlich kann der Ölpreis auch kurz und mittelfristig mal wieder sinken. Aber langfristig dürfte der Trend wohl eher nach oben zeigen. Das Angebot an natürlichem Gummi wird allerdings weltweit ausgebaut, verständlich bei den recht hohen Preisen. Auch wenn das seine Zeit dauert, da vom Pflanzen eines Kautschukbaumes bis zu den ersten Erträgen 6-7 Jahre vergehen, zeigt der Trend nach oben.

Also steigende Nachfrage und steigendes Angebot. Aber eher steigender Ölpreis und damit eher steigender Preis des Ersatzproduktes synthetischer Gummi. Trotzdem schwer vorherzusagen, wo sich der Preis von Naturgummi hinbewegt. Aber der Trend dürfte eben langfristig – auch inflationsbereinigt – eher nach oben als nach unten zeigen. Was natürlich nicht heißt, dass der Preis vom jetzigen Niveau nur noch steigen muss.

Was mir an SIPH gefällt

Soweit erstmal zum Zahlenwerk. Was aber auch wichtig ist, sind qualitative Faktoren. Und da gibt es einiges, was mir gefällt.

- SIPH weist eine geringe Verschuldung auf. Ein kleiner aber wichtiger Faktor, denn das Risiko wird damit entscheidend verringert

- Mit dem Hauptaktionär SIFCA und dem Reifenhersteller Michelin mit dem weitreichende Geschäftsbeziehungen bestehen, hat SIPH zwei starke Partner

- SIPH wurde bereits 1905 gegründet, seit 1956 existiert SAPH das wichtigste Konzernunternehmen in der Elfenbeinküste. Man kann also auf eine lange Historie zurückblicken

- regelmäßige Gewinne und Dividenden: SIPH war seit 2004 (ältere Zahlen sind nicht verfügbar) profitabel und seit 2006 wurden auch regelmäßig Dividenden ausgeschüttet. Auch im Krisenjahr 2009

- Ich fühle mich vom Geschäftsbericht gut informiert. Ich finde hier sehr viele relevante Informationen, die mich als potentieller Miteigentümer interessieren. Das ist leider keineswegs eine Selbstverständlichkeit

- Die Geschäftsstrategie ist sehr langfristig ausgerichtet. Kurzsichtige Entscheidungen die zwar für schnelle Gewinne sorgen aber langfristig gefährlich sind, werden vermieden

- die Plantagenfläche wird zunehmend ausgeweitet. Insbesondere in Liberia, bisher kleinstem Produktionsland. Das führt erstmal natürlich zu steigenden Erträgen, aber auch zu einer geographischen Diversifikation

Risikofaktoren

Aber auch einige Risikofaktoren gibt es natürlich:

- SIPH ist in afrikanischen Ländern, vor allem der Elfenbeinküste aktiv. Die politischen Verhältnisse sind dort keinesfalls so stabil wie in westlichen Ländern. 2011 gab es z.B. bewaffnete Auseinandersetzungen, während denen auch der Präsident von SIPH, Yves Lambelin, ums Leben kam. So traurig das auch ist, SIPH ist seit mehr als 50 Jahren erfolgreich dort aktiv, und auch die bewaffneten Auseinandersetzungen 2011 hatten nur geringe Auswirkungen auf die Erträge.

- Auch der Gummipreis ist wie schon erläutert ein Risikofaktor. Aber natürlich auch Chance zugleich

- In Brasilien existiert eine Pilzkrankheit die den Kautschukbaum befällt. Das macht den Betrieb von Gummiplantagen im Ursprungsland der Gummiherstellung Brasilien in größerem Maßstab unmöglich. Außerhalb Brasiliens ist diese Krankheit noch nie aufgetreten, aber falls das passieren sollte wären die Folgen für die Gummiplantagen der betroffenen Region möglicherweise verheerend.

Was ist SIPH wert?

Jetzt kommt natürlich die alles entscheidende Frage: wie viel ist SIPH wert und ist die Aktie zum aktuellen Preis ein gutes Investment?

Die Marktkapitalisierung von SIPH beträgt derzeit rund 300 Mio. €. Dafür erhält man eine relativ ungewisse Ertragserwartung. Mit einem Gewinn von knapp 60 Mio. € 2011 erhält man ein Kurs-Gewinn-Verhältnis von ca. 5, was sicher recht billig ist. Aber wie werden die Gewinne in Zukunft aussehen? Werden sie aufgrund steigender Produktionsmenge und konstanten vielleicht sogar steigenden Gummipreisen noch weiter steigen? Oder werden die Gummipreise eher wieder stark sinken?

Versuchen wir uns der Sache mal anders zu nähern: wie viel müsste SIPH dauerhaft verdienen, damit der aktuelle Preis nicht zu hoch ist? Ich denke wenn SIPH irgendwas in der Größenordnung von 30 Mio. € im Jahr (+Anteil der Minderheitsaktionäre) verdient, hat man zumindest nicht zu viel bezahlt. Unterschritten wurde diese Größenordnung (vor IAS41) im Krisenjahr 2009, als die Gummipreise stark eingebrochen sind und 2004/2005, als die Produktionsmenge allerdings nur ungefähr halb so hoch wie heute war und zusätzlich die Gummipreise deutlich geringer als heute.

Leider reicht mir das alles nicht aus, um mir absolut sicher zu sein, dass SIPH zum aktuellen Kurs wirklich günstig ist. Aber es spricht doch zumindest einiges dafür. Noch bin ich nicht zu einer endgültigen Entscheidung gekommen, aber ich spiele mit dem Gedanken, SIPH in mein Musterdepot (und in mein reales ebenfalls) aufzunehmen.

Was haltet ihr von SIPH? Haltet ihr die Aktie von SIPH für ein aussichtsreiches Investment? Auf eure Meinungen bin ich gespannt!

weiterführende Links

Hier noch einige Links mit weiteren Informationen:

- offizielle Homepage von SIPH

- Blogartikel über SIPH auf Valeur Bourse (franz.) – (deutsch mit Google Translate)

- Blogartikel über SIPH auf Investisseurdebutant (franz.) – (deutsch mit Google Translate)

- globalrubbermarkets.com: Newsseite über Gummiindustrie

- Die besten Investmentbücher

- Aktien finden mit ValueStockScreener.com

- Bewertung von Unternehmen (DCF oder DDM?)

- Welche Risikoprämie bei der Aktienbewertung?

- Aktienanalysen

- unterbewertete Aktien finden