Anfang des Jahres hatte ich schon einmal einen kurzen Artikel über die Greater China Precision Components geschrieben. Gestern habe ich mich nochmal tiefergehender mit dem Unternehmen beschäftigt, welches in China Gehäuse für Handys und Tablets produziert und an der Börse Frankfurt notiert ist.

Preissetzungsmacht?

Was ich bei der Bewertung der Greater China Precision Components für einen entscheidenden Punkt halte ist: hat das Unternehmen eine Preissetzungsmacht? Hier kommt man leider relativ schnell zu dem Schluss, dass die Kunden von Greater CPC am längeren Hebel sitzen. Das Unternehmen beliefert hauptsächlich wenige Großkunden, Hersteller von Handys und Tablets. Natürlich sind diese auf Zulieferer wie Greater China Precision Components angewiesen. Aber ein Zulieferer von Plastikgehäusen dürfte im Zweifelsfall leider verhältnismäßig leicht ersetzbar sein…

Das ist insbesondere problematisch, weil die Löhne in China kontinuierlich steigen und der Kurs des Renminbi tendenziell wohl steigen wird.

Die Personalkosten machen bei Greater China Precision Components immerhin rund 25% der direkten Umsatzkosten aus. Ich wage es zu bezweifeln, dass es so leicht möglich leicht möglich ist, gegenüber den Kunden höhere Preise aufgrund gestiegener Personalkosten durchzusetzen…

Damit zusammen hängt auch der Kurs des Renminbi gegenüber Euro und Dollar. Der Wechselkurs des Renminbi wird stark kontrolliert. Viele Experten sind der Meinung, dass der Kurs des Renminbi stark unterbewertet ist. Auch wenn ich kein Experte auf diesem Gebiet bin und das nicht wirklich beurteilen kann: als Exportland hat China zumindest ein Interesse daran, die chinesische Währung eher unterbewertet zu halten. In der Vergangenheit wurde der Renminbi aber wiederholt gegenüber Euro und Dollar aufgewertet, was sicher auch in Zukunft passieren kann. Vielleicht lockert China in Zukunft sogar mal die Kontrolle des Wechselkurses oder hebt diese gar ganz auf. Was passiert dann bei einem steigenden Wechselkurs des Renminbi? Zwar hat Greater China Precision Components auch chinesische Kunden, aber die meisten Umsätze dürften eher in Euro und Dollar getätigt werden. Die Kosten fallen jedoch – zumindest zum Teil – in Renminbi an. Und da stellt sich nun wieder die Frage: wird es ohne weiteres möglich sein, die dann im Verhältnis zum Umsatz gestiegenen Kosten an die Kunden weiterzugeben?

Nebenbei gesagt: andererseits hätte eine Aufwertung des Renminbi gegenüber dem Euro natürlich einen positiven Effekt, für einen Anleger aus dem Euroraum. Schwer zu sagen welcher Effekt nun stärker wäre…

Effizienzsteigerung und anderer Produktmix

Auch wenn es einem Unternehmen wie Greater China Precision Components recht schwer fallen wird, bei Kunden Preiserhöhungen durchzusetzen, gibt es natürlich die Möglichkeit, auf der Kostenseite, beispielsweise durch höhere Automatisierung, die Margen positiv zu beeinflussen. Das hat Greater CPC mit Sicherheit getan, es gibt in den Corporate Announcements immer wieder Hinweise darauf. Leider reicht das aber wohl nicht aus, um die Margen zu erhöhen, sondern nur um in der Gewinnzone zu bleiben. Denn der immer wieder vom Management beklagte Konkurrenzdruck und steigende Löhne wirken dem leider stark entgegen.

Eine weitere Strategie die Greater China Precision Components in den letzten Jahren gefahren ist, ist die Konzentration auf höhermargige Produkte. Bei einfachen Handys besteht natürlich ein noch deutlich höherer Preisdruck für die Zulieferer, als bei teureren Smartphones oder Tablets, ganz einfach weil die Kosten für das Gehäuse im Verhältnis zu den gesamten Produktionskosten stärker ins Gewicht fallen. Derzeit beliefert Greater China Precision Components wohl Motorola und Amazon im höherpreisigen Segment. Insbesondere letzterer Kunde, für den wohl Gehäuse für das Kindle produziert werden, hat seit dem zweiten Halbjahr 2011 für eine wesentliche Verbesserung der Lage bei Greater CPC beigetragen.

Hier die Darstellung der Umsatzanteile der einzelnen Produktsegmente:

Der Bereich Lackierung von Gehäusen wurde komplett eingestellt. Vermutlich weil damit zu geringe Margen verdient wurden? Der Bereich Handygehäuse ist kontinuierlich gewachsen, durch fallende Margen sind die Gewinne aber leider trotzdem gefallen. Neu seit dem 2. Halbjahr 2011 ist die Produktion von Gehäusen für Tablets, vermutlich ausschließlich oder zumindest hauptsächlich für das Amazon Kindle. Gerade dieser Bereich hat auch zur deutlichen Verbesserung der Ertragssituation beigetragen. Im Jahr 2012 wird es wohl ähnlich ausgesehen haben. Der Vorstand geht von höheren Umsätzen und Gewinnen als im Vorjahr aus, zumindest die veröffentlichten Ergebnisse des ersten Halbjahres unterstützen das. Die Zahlen für 2012 sollen noch im April veröffentlicht werden.

Die Frage bei den Tabletgehäusen, die sich mir jetzt stellt ist natürlich folgende: wird auch hier in Zukunft ein so massiver Preisdruck herrschen, wie bei Handys? Die Gefahr besteht sicherlich, die generellen Überlegungen zur Preissetzungsmacht von Greater CPC treffen hier genauso zu.

Ein Segment was ich in der Darstellung der Jahresabschlüsse vermisse, sind die Touchscreens, die im H1 2011 angekündigt wurden und offensichtlich auch lieferbar sind. Vielleicht werden sie ja den anderen Segmenten zugeschlagen oder es wurden 2011 noch keine nennenswerten Umsätze damit getätigt. Vielleicht erfahren wir im Jahresabschluss 2012 etwas darüber…

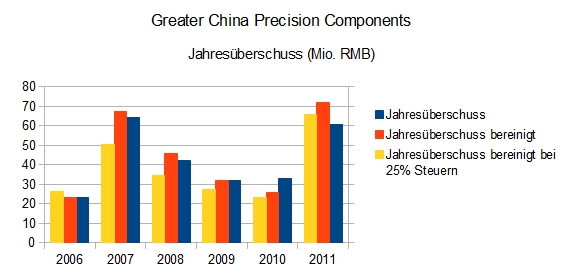

Bereinigung des Jahresüberschusses

Wenn man sich die Gewinn- und Verlustrechnung von Greater China Precision Components etwas genauer ansieht, fallen einem einige Posten auf, die man bereinigen sollte, um eine realistischere Einschätzung der Ertragskraft vornehmen zu können.

Zu ersten fallen die Financial Assets in der Bilanz auf, die wie im Anhang angegeben aus US-Aktien bestehen, die zu aktuellen Marktwerten bilanziert sind. Entsprechend existiert auch ein Posten Net (loss)/gain arising from financial assets at fair value through profit or loss in der Gewinn- und Verlustrechnung. Natürlich sind Gewinne oder Verluste solcher Investments durchaus real, andererseits sollte man sie bei der Abschätzung der zukünftigen Ertragskraft nicht mit betrachten, schließlich sind das kaum wiederkehrende Ereignisse. Die Auswirkungen sind zwar nicht dramatisch, aber der Gewinn von gut 1 Mio. € im Jahr 2010 und der Verlust von ca. 1 Mio. € 2011 verzerrt den Jahresüberschuss im einstelligen Millionenbereich doch etwas.

Ein weiterer Punkt sind Verluste aus Kursänderungen von Währungen. Da ein Großteil der finanziellen Mittel in Euro gehalten wird, aber in Renminbi bilanziert wird, fallen bei einer Aufwertung des Renminbi natürlich Verluste an. Einen Investor aus dem Euroraum interessiert das natürlich weniger. Auch das hat keine dramatischen Auswirkungen auf den Jahresüberschuss, aber da dieser Effekt nahezu durchgängig immer wieder auftritt, könnte man den realen Jahresüberschuss wohl etwas nach oben korrigieren.

Ein weiterer Punkt den man im Auge behalten sollte, sind Abschreibungen von Forderungen und Vorräten. Insbesondere 2011 sind hier etwa 3,5 Mio. € Abschreibungen angefallen, während die Zahlen in Vorjahren deutlich geringer ausfielen. Da man keine weiteren Informationen hat, wo diese Zahlen herkommen, ist es natürlich schwierig hier eine Einschätzung vorzunehmen. Aber wenn man davon ausgeht, dass das 2011 eher eine einmalige Sache war, könnte das Wegfallen dieser Posten in folgenden Jahren positive Auswirkungen auf die Profitabilität haben. Aufgrund der geringen Informationen die man hier hat, lasse ich diesen Punkt in der Bereinigung in der Grafik unten aber mal weg.

Und der letzte wichtige Punkt sind die Steuern. Greater China Precision Components unterliegt als High Tech Unternehmen zeitweise einem ermäßigten Steuersatz. Zuletzt wurde der reduzierte Steuersatz für die drei Jahre ab 2012 um 40% reduziert, beträgt also 15% statt 25%. Ob danach eine erneute Reduzierung erfolgt ist unklar, man sollte sich also ggf. auf höhere Steuerquoten einstellen.

In folgender Abbildung mal gegenübergestellt der ausgewiesene Jahresüberschuss, der um Kursveränderungen von Investments und Wechselkursverluste bereinigte Jahresüberschuss und der bereinigte Jahresüberschuss, wenn 25% Steuern gezahlt worden wären.

Eigentlich sieht man hier vor allem eines: die Auswirkungen sind nicht allzu dramatisch. Wesentlich dramatischer auf den Unternehmenswert dürfte wohl die Einschätzung der zukünftigen Ertragskraft sein, die von sehr großen Unsicherheiten behaftet ist.

Trotzdem sollte man diese Einflussfaktoren im Auge behalten, schließlich könnten diese in Folgejahren auch mal größer sein.

Wert und Preis – ein guter Kauf?

Ausgehend von diesen Überlegungen nun also einige Gedanken zu der Frage, ob Greater China Precision Components ein interessantes Investment ist.

Ein Unternehmen mit geringer Preissetzungsmacht bei gleichzeitig steigenden Löhnen und großem Konkurrenzdruck hört sich natürlich auf den ersten Blick wenig verlockend an. Auf der anderen Seite war Greater CPC in den letzten Jahren aber immerhin durchgehend profitabel und ob ein Investment gut ist oder nicht, hängt neben der Qualität eben auch vor allem von dem Preis ab, den man zahlt.

Für ein Unternehmen ohne großartige Wettbewerbsvorteile wie wir es hier haben, würde ich auf keinen Fall mehr als den Buchwert zahlen. Mit einem aktuellen KBV von knapp über 0,3 haben wir dazu aber einen gehörigen Abstand. Bleibt Greater China Precision Components zukünftig einigermaßen profitabel, ist das sicherlich ein Schnäppchen. Ob das der Fall sein wird, ist natürlich schwer vorherzusagen.

Sehr interessant sieht auch das KGV aus. Auf Basis des Gewinns des Jahres 2011 ergibt sich ein KGV von 2,4. Natürlich ist es richtig, dass solche Rechnungen bei Unternehmen, deren zukünftige Ertragskraft schwer vorhersagbar ist, mit Vorsicht zu betrachten sind. Aber ein KGV von 2,4 kann man eben auch folgendermaßen interpretieren: wenn das aktuelle Gewinnniveau nur 2,4 Jahre anhält, habe ich meine Investition gewissermaßen wieder drin. Natürlich ist das stark vereinfacht betrachet, wenn das Unternehmen danach wieder Verluste macht habe ich davon nichts. Aber diese Herangehensweise zeigt doch, dass bei solch extrem niedrigen Bewertungen eine längere Vorhersage der Ertragskraft an Wichtigkeit abnimmt.

Selbst wenn man man den bereinigten Jahresüberschuss des recht schlechten Jahres mit der aktuellen Marktkapitalisierung ins Verhältnis setzt, kommt man auf ein KGV von etwa 7, was nicht unbedingt teuer ist.

Dazu kommt dann natürlich noch das allgemeine China-, Betrugs-, usw.-Risiko. Auf diesen Punkt möchte ich an dieser Stelle nicht schon wieder eingehen. Dieses Risiko sollte jeder für sich nochmal versuchen einzuschätzen…

Fazit

Wie auch schon im ersten Artikel zu Greater China Precision Components angedeutet, gibt es einige Dinge, die die Aktie gegenüber anderen Deutsch-China-Aktien herausheben: eine relativ lange Historie, Dividenden und Aktienrückkäufe. Dass die Aktie nur im Entry Standard notiert ist, was unter anderem zur Folge hat, dass es keine Quartalsabschlüsse gibt und auch sonst recht spärliche Informationen, ist sicher nicht gerade ein Vorteil. Aber ganz ehrlich, die bunten Bildchen und schönen Worte einiger im Prime Standard notierten Aktien bieten objektiv betrachtet auch nicht in jedem Fall einen Mehrwert…

Ansonsten: ein mittelmäßiges Unternehmen zum absoluten Ramschpreis. Beim aktuellen Preis erwartet Mr. Market wohl, dass fast alles schief gehen wird, was schief gehen kann. Aber wird es das wirklich? Ich denke so sicher ist das nicht…

- Die besten Investmentbücher

- Aktien finden mit ValueStockScreener.com

- Bewertung von Unternehmen (DCF oder DDM?)

- Welche Risikoprämie bei der Aktienbewertung?

- Aktienanalysen

- unterbewertete Aktien finden