Leider komme ich in letzter Zeit wenig zum Schreiben. Und so wird dieser Artikel, wie schon der letzte erschienene, wieder ein Gastbeitrag von Richard (hier im Blog unter dem Namen “krankenhaus” unterwegs).

Richard vergleicht in diesem Artikel fünf deutsche Anlagenbauer, die auf den ersten Blick erstmal wenig gemein haben. Überraschenderweise haben sie, zumindest aus Investorensicht, aber eben doch garnicht so wenige Gemeinsamkeiten.

Der Ausgangspunkt für diesen Artikel ist eine negative Erfahrung: Ich habe Geld verloren.

Seitdem ist zwar schon einige Zeit verstrichen, aber ich betreibe immer noch Ursachenforschung und versuche meine Fehler von damals zu verstehen. Der folgende Artikel soll ein kleiner Baustein in diesem Prozess sein.

Fünf Anlagenbauer aus dem Halbleiterbereich

Im Folgenden betrachte ich nun fünf mittelständig geprägte Firmen aus Deutschland, die auf die eine oder andere Weise mit dem Halbleitermarkt zu tun haben. Die Firmen stellen selbst keine Halbleiterprodukte her, sondern liefern und bauen Maschinen und Anlagen für den Produktionsprozess. Es handelt sich also um Hersteller von Investitionsgütern. Hauptabsatzmarkt ist meist Asien. Die Firmen habe ich relativ willkürlich gewählt. Man könnte auch andere nehmen.

PVA Tepla stellt Anlagen her zum Sintern und Gießen von Metallen unter Vakuum- und Druck, Anlagen zur Kristallzucht, insbesondere für die Halbleiter und Photovoltaikindustrie, und Plasmaanlagen. Peter Abel, der Firmengründer und Großaktionär, kehrte 2014 als Vorstandsvorsitzender zurück an die Spitze des Unternehmens.

Centrotherm war bis vor kurzem ein reiner Anlagenhersteller für die Photovoltaikindustrie. Ein wichtiges Produkt sind z.B. Diffusionsöfen. Centrotherm wirbt aber auch damit, komplette schlüsselfertige Fabriken zur Zell- und Modulproduktion entwickeln und projektieren zu können. 2012 ging Centrotherm in Insolvenz in Eigenverwaltung. Neuerdings versucht man zu diversifizieren und andere Standbeine im Halbleiterbereich aufzubauen.

Aixtron ist eine Ausgründung der RWTH Aachen. Aixtron ist unter anderem auf Anlagen zur Gasphasen-Abscheidung spezialisiert. Aixtron wird in entsprechenden Medien immer wieder gerne als „Wachstumsstory“ beispielsweise in Bezug auf LEDs gehypt.

Die Firma Manz fällt in dieser Gruppe etwas aus dem Rahmen. Manz kommt ursprünglich aus dem etwas klassischeren Bereich der Automation. Heute bietet Manz unter anderem Vakuumbeschichtungsanlagen für Displays und Dünnschicht-Solarzellen an und Anlagen und Automationen für die Photovoltaikindustrie. Ein neues Feld sind Anlagen zur Produktion von Lithium-Ionen-Batterien. Der Entrepreneur Dieter Manz ist Firmengründer, Hauptaktionär und Vorstandsvorsitzender.

Und zuletzt: Die Firma Suess Microtec baut Anlagen für die Mikroelektronik, beispielsweise Anlagen zur Lithographie, Waver Bonder usw.

Zick-Zack-Umsätze

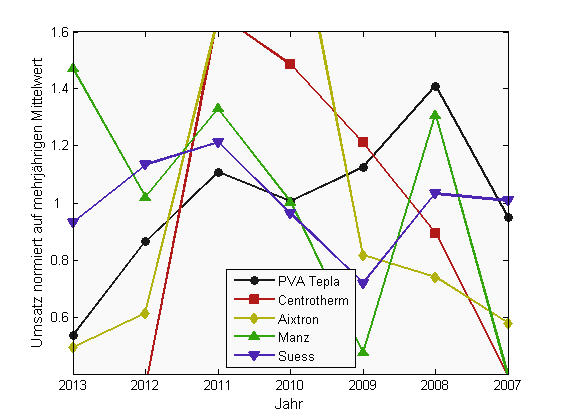

Nun, die fünf Firmen überschneiden sich kaum in ihrem Anlange-Produktportfolio, wenn überhaupt. Sie sind also keine direkten Wettbewerber. Und doch verbindet sie etwas. Und das sieht man in den Umsätzen.

In der Abbildung sind die Umsätze der Firmen auf den siebenjährigen Mittelwert normiert (Ausnahme: Centrotherm auf sechs Jahre). Die Umsätze springen von Jahr zu Jahr wie verrückt hin und her, oft um zwanzig, dreißig oder vierzig Prozent und mehr. Das ist genau das Gegenteil von einer verlässlichen und vorhersagbaren Entwicklung. Aixtron verlässt in den Boom-Jahren 2010 und 2011 meinen Skalierungsbereich, den ich so wählen musste, damit man überhaupt etwas sieht.

Wer mal in der Industrie gearbeitet hat, dem ist klar was diese Umsatzentwicklungen in der Realität bedeuten. In den Boom-Phasen legen Projektmanager und Führungskräfte Zwölf-Arbeitsstunden-Tage hin oder fahren am Wochenende ins Büro. In der Produktion werden Sonderschichten eingeführt und die Zeitkonten explodieren. Im Abschwung, der oft schlagartig einsetzt, kommt die Kurzarbeit. Dann machen sich die Mitarbeiter Sorgen um ihren Arbeitslpätze und es kommt teilweise auch tatsächlich zu Entlassungen. Nicht gerade förderlich für das Betriebsklima.

Es kann auch beides gleichzeitig auftreten. Während an einem Standort kurzgearbeitet wird, kommt man an einem anderen Standort der Arbeit kaum hinterher.

Es wird nun kaum verwundern, dass die Gewinn-Entwicklung der fünf Firmen ähnlich volatil ist. In dem siebenjährigen Betrachtungszeitraum macht jede der Firmen mindestens ein- oder zweimal Verluste. Suess sogar dreimal. Die gleiche Volatilität sieht man natürlich auch in den Cashflows.

Verschuldung

Um den Verschuldungsgrad der Firmen vergleichen zu können kann man die Finanzschulden ins Verhältnis zu einer Erfolgsgröße setzen, sinnvollerweise einem Cashflow oder dem EBITDA. Da beides hier so extrem schwankt, verzichte ich darauf und betrachte das sogenannte Gearing, das Verhältnis aus Netto-Finanzverschuldung und Eigenkapital. Vom Eigenkapital habe ich jeweils immaterielle Firmenwerte abgezogen, da diese historisch bedingt sind und oft eine subjektive Einschätzung widerspiegeln. (Centrotherm schrieb 2012 beispielsweise den kompletten Firmenwert von immerhin einem Viertel des Eigenkapitals ab.)

Über große Zeiträume weisen die fünf Firmen ein deutlich negatives Gearing aus, was bedeutet, dass ihre liquiden Mittel die Finanzschulden übersteigen (Net Cash). Aixtron hat überhaupt keine Finanzverschuldung. Warum das so sein muss kann man sich leicht überlegen. Bei diesen Schwankungen müssen die Firmen schnell Working Capital aufbauen könne. Wie viel der liquiden Mittel müssen dafür tatsächlich notwendigerweise vorgehalten werden? Wie viel Liquidität liegt nur nutzlos herum und könnten auch ausgeschüttet werden? Das ist schwer zu sagen und ich traue mir da keine endgültige Aussagen zu.

Besser in Kaugummi investieren

Es gibt einen sehr sehenswerten Vortrag von Warren Buffett an der Universität Florida etwa aus dem Jahr 1999. Darin begründet Buffett vor Studenten, warum er nur in Dinge investiert, die er verstehen und deren Zukunftsaussichten er einschätzen kann. Als Beispiel nennt er einen bekannten Kaugummi-Hersteller. „The internet is not gona change how to chew gum.“

Nun, wenn wir alle nur in Kaugummi-Hersteller investieren, dann würden wir wahrscheinlich nicht weit kommen. Man darf sich auch durchaus etwas zutrauen. Aber selbst mir, der ich im Studium einige der Verfahren und Prozesse zumindest der Theorie nach kennenlernen musste, fällt es oft schwer, nachzuvollziehen was damit eigentlich gemeint ist. Noch schwieriger kann ich die Zukunftsaussichten einschätzen. So bin ich doch sehr sicher, dass die Welt auch in Zukunft Sinteranlagen brauchen wird. Auch bestimmte Kristallzucht-Verfahren werden sicherlich nicht verschwinden. Ganz im Gegenteil. Aber, ob sich Dünnschicht-Solarzellen zukünftig durchsetzen werden? Keine Ahnung. Da könnte ich genausogut würfeln.

Mein persönliches Fazit

Die vorgestellten Firmen vereinen so ziemlich alles was man nach der Value-Philosophie eigentlich vermeiden möchte. Beim Umsatz überlagern sich die Zyklen des Halbleitermarkts mit den Umsatz-Unsicherheiten des Projektgeschäfts. Es ist quasi unmöglich nachhaltiges Wachstum von kurzfristigen Boomphasen oder zeitlichen Verschiebungen von Großprojekten zu trennen. Entsprechend schwer oder gar nicht lassen sich Werte für die Unternehmen bestimmen. Wer traut sich zu, Umsätze und Gewinne der Firmen zu prognostizieren? (Ok, ein paar Bank-Analysten können das offensichtlich.) Wir haben es auch mit komplexen und sich wandelnden Technologien zu tun. Inwiefern die Firmen vom technologischen Wandel zukünftig profitieren werden oder darunter leiden kann ich nicht richtig einschätzen. Man kann den Firmen eines zugute halten: Sie bewegen sich oft in einem Nischen-Markt und nehmen dort marktführende Stellungen ein. Das ist sicher ein positiver Punkt.

Über den Autor: Richard ist Mitte dreißig und von Beruf Ingenieur. Er beschäftigt sich seit einigen Jahren mit Value Investing und hält Ausschau nach interessanten Nebenwerten und kleinen Firmen.

- Die besten Investmentbücher

- Aktien finden mit ValueStockScreener.com

- Bewertung von Unternehmen (DCF oder DDM?)

- Welche Risikoprämie bei der Aktienbewertung?

- Aktienanalysen

- unterbewertete Aktien finden